Für einige Freelancer sind Kunden-, Seminar- oder Messebesuche an der Tagesordnung. Doch wie werden diese Reisekosten richtig erfasst und abgerechnet? Wir erklären dir was du über die Reisekostenabrechnung als Freelancer wissen musst.

Was sind Reisekosten für Selbstständige?

Sobald Freelancer beruflich bedingt ihre erste Tätigkeitsstätte verlassen, entsteht eine Auswärtstätigkeit. Eine Auswärtstätigkeit bedeutet, dass für die Ausübung des Berufs eine Reise unternommen wird, welche Reisekosten verursachen kann. Dies können sowohl Kundenbesuche als auch Fortbildungs- oder Messebesuche sein.

Die erste Tätigkeitsstätte wird als solche anerkannt, wenn zwei Drittel der Arbeitszeit dort verbracht wird. Dies kann entweder die Wohnung und/oder die regelmäßige Arbeitsstätte in einem Co-Working Space oder Büro sein.

Als Selbstständige sind Freelancer dafür verantwortlich, dass Reisekosten für Dienstreisen nachgewiesen, korrekt dokumentiert und in der Buchhaltung abgerechnet werden. Denn nur was vom Finanzamt anerkannt wird, kann für die Steuer geltend gemacht werden. Dabei gibt es Einiges an Regeln zu beachten.

Damit das Finanzamt eine Dienstreise auch als solche anerkennt, müssen einige Voraussetzungen erfüllt werden:

- Der Reisende muss sich außerhalb der regelmäßigen Arbeitsstätte und auch nicht in der privaten Wohnung befinden.

- Die Dienstreise muss einen beruflichen Hintergrund haben.

- Der Reisende muss eine bestimmte Distanz überwinden. Hierzu muss in der Regel mindestens die Stadtgrenze verlassen werden.

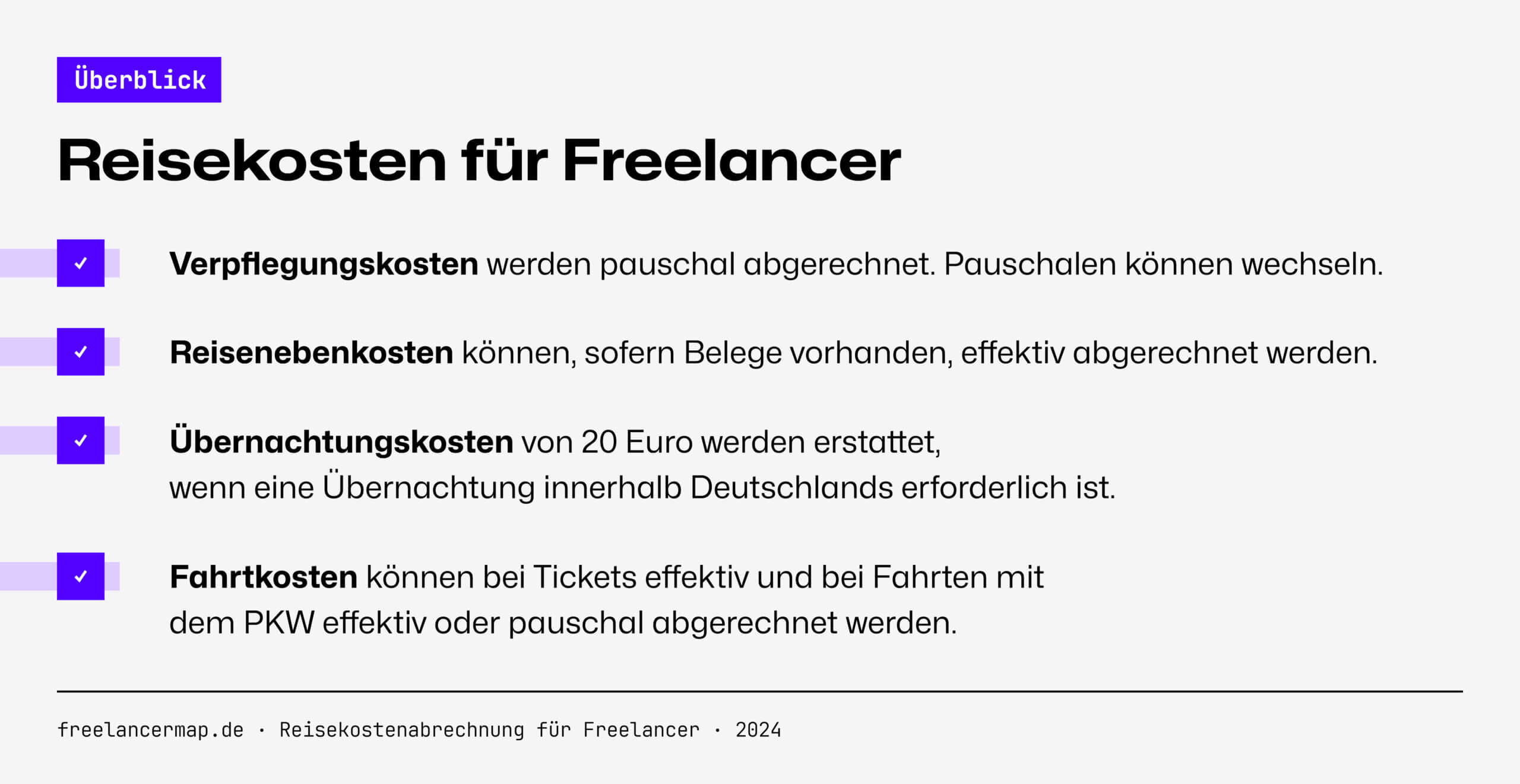

Generell können Kosten, bei einer Reisekostenabrechnung für Freelancer, in vier verschiedene Kostenarten eingeteilt und als Pauschale oder effektive Kosten abgerechnet werden. Auch wenn die Reisekostenabrechnung etwas kompliziert klingt, lohnt es sich für Freelancer dranzubleiben. Bereits wenige berufliche Reisen können sich auf mehrere hundert oder tausend Euro pro Jahr summieren, die man für die Steuern geltend machen kann.

Das Finanzamt unterscheidet zwischen vier verschiedenen Reisekostenarten:

- Verpflegungskosten

- Übernachtungskosten

- Fahrtkosten

- Reisenebenkosten

Diese sind jeweils unterschiedlich geltend zu machen. Besonderes Augenmerk wird dabei auf vorhandene Belege und Notwendigkeit der Reise gelegt. Hier ist das Finanzamt besonders bei Auslandsreisen oft sehr kritisch.

Reisekosten richtig abrechnen

Die Kosten für Geschäftsreisen von Selbstständigen gelten als Werbungskosten, da diese Kosten anfallen, um Einnahmen zu erwerben. Sie werden in der Gewinn- und Verlustrechnung als Betriebsausgaben abgerechnet und haben somit Einfluss auf den Gewinn – worauf am Ende die Steuer erhoben wird. Bei Reisekosten gilt allerdings: Nicht für alle Kosten können die tatsächlichen Beträge abgezogen werden.

Mehr Umsatz?

Mit den Daten der größten deutschsprachigen Plattform für Freelancer zu mehr Durchblick in der Preisgestaltung.

Um Reisekosten von den Steuern abziehen zu können, ist es wichtig, dass nachgewiesen wird, dass die Reise notwendig und von betrieblicher Natur war. Dazu zählen Besuche bei Kunden, Seminar- und Messebesuche, aber auch notwendige Weiterbildungen. Als Nachweis zählen hierbei zum Beispiel Korrespondenz im Vorfeld der Reise, die Belege für Hotelzimmer oder Zugfahrten, Tankquittungen oder die Einträge im Fahrtenbuch. Alle Quittungen und Belege müssen per Gesetz zehn Jahre lang aufbewahrt werden.

Generell gilt, dass Reisekosten sowohl notwendig als auch angemessen sein müssen. Was dabei angemessen ist, ist vor allem Auslegungssache. Wer bei einer Geschäftsreise in einem 5-Sterne-Hotel übernachtet, obwohl es genügend preisgünstigere Mittelklassehotels gibt, wird es schwer haben, dies zu rechtfertigen.

Verpflegungskosten

Der Gedanke hinter dem Verpflegungsmehraufwand ist die Tatsache, dass reisende Freiberufler fernab vom heimischen Herd nicht kostengünstig essen und trinken können, ergo müssen sie bei Bäckereien, Restaurants und Cafés Verpflegung kaufen, wodurch Mehrkosten entstehen, welche steuerlich absetzbar sind.

Ausschlaggebend für Freelancer ist die Höhe der Verpflegungspauschale, welche von einigen Faktoren abhängt:

- Reisedauer

- Reiseland

- Steuerjahr

Die Kosten für Verpflegung auf Ihrer Geschäftsreise können nicht 1:1 von der Steuer abgesetzt werden, sondern werden über Pauschalsätze geltend gemacht. Die Höhe der Pauschalen ändern sich meist jährlich. Sie werden jeweils zum Jahresbeginn definiert.

Das Finanzamt nennt diese Pauschalsätze auch «Verpflegungsmehraufwand» und unterscheidet dabei zwischen In- und Auslandspauschalen. Über diese Pauschalsätze machen Selbstständige die Kosten der Verpflegung auf der Geschäftsreise geltend. Dabei ist es wichtig zu unterscheiden, wie lange die Geschäftsreise bzw. der externe Aufenthalt dauert und wohin er führt. So werden für An- und Abreisetage (bei mehrtägigen Abwesenheiten) oder eintägigen Geschäftsreisen andere Pauschalen angewandt als bei Abwesenheiten über 24 Stunden. Die nachfolgende Tabelle stellt die aktuellen Verpflegungspauschalen für Reisen innerhalb Deutschlands dar:

| Dauer | Pauschale |

| Eintägige Reise: bis max. 8 Stunden | 0 € |

| Eintägige Reise: bis zu 24 Stunden | 16 € |

| Mehrtägige Reise: An- und Abreisetag | je 16 € |

| Mehrtägige Reise: volle Tage | je 32 € |

Verpflegungspauschalen im Inland – Stand 2024Eine weitere Regel kommt dazu, wenn der Kunde oder Seminarveranstalter, zu dem Freelancer reisen, Verpflegung zur Verfügung stellt. Diese muss anteilig von der Pauschale abgezogen werden. Bei Frühstück 20 Prozent, bei Mittag- und Abendessen jeweils 40 Prozent. Minusbeträge können dabei nicht entstehen. Sollte der Wert negativ sein, werden null Euro angerechnet.

Berechnung der Verpflegungspauschale am Beispiel einer geschäftlichen Reise innerhalb Deutschlands

Hubert Gros ist ein IT-Freelancer aus München, der einen Kunden in Hamburg vor Ort beraten muss; die Reise dauert insgesamt drei Tage. Abends, um 20:30 Uhr fliegt Hubert nach Hamburg. Er übernachtet in einem Hotel, das Frühstück und Abendessen anbietet. Jedoch geht er am Anreisetag nach seiner Ankunft direkt schlafen, da er am Flughafen bereits einen Snack hatte. Bei der Hotel Buchung hat er sich für ein Frühstück und Abendessen entschieden, welche auf der Rechnung ausgewiesen werden. Den zweiten Tag verbringt der IT-Experte bis 19:30 Uhr bei seinem Kunden. Am dritten Tag tritt er seine Heimreise nach dem Frühstück an.

Berechnung:

- Tag 1 (Anreise): 16 Euro

- Tag 2: 32 Euro abzüglich 6,40 Euro (20%) für Frühstück und 12,80 Euro (40%) für Abendessen

- Tag 3 (Abreise): 16 Euro Verpflegungsmehraufwand abzüglich 3,20 Euro (20%) für Frühstück

Die Rechnung lautet: 16,00 € + (32,00 € – 6,40 € – 12,80€) + (16,00 € – 3,20 €)= 41,60 Euro

Hubert kann somit 41,60 Euro als Verpflegungsmehraufwand geltend machen.

Verpflegungsmehraufwand im Ausland

Für Reisen ins Ausland gelten wiederum andere Bestimmungen als für Reisen im Inland.

Für eine Auslandsreise gilt: Freelancer sollten die Verpflegungspauschale für ihr Zielland jedes Jahr nachschlagen, denn die Pauschalen ändern sich regelmäßig. Dies ist bedingt durch unterschiedliche Lebensunterhaltungskosten in den jeweiligen Ländern und sich verändernde wirtschaftliche Lagen.

| Land/Region | Abwesenheit > 24 Std. | Abwesenheit > 8 Std. |

| Japan (Regionabhängig) | 52 | 35 |

| Dänemark | 75 | 50 |

| Kanada (Regionabhängig) | 54 | 36 |

| Österreich | 50 | 33 |

Quelle: BFM – Beispiele zur Verpflegungspauschale in Euro (ab 2024)Interessanterweise unterscheidet der Gesetzgeber nicht nur nach Ländern, sondern auch nach Regionen. Für eine mindestens 24-stündige Geschäftsreise nach Peking gibt es nur 30 Euro, in andere Teile des Landes, wie zum Beispiel Hongkong, winken 71 Euro pro Kalendertag.

Die Verpflegungspauschale sollte definitiv nicht ignoriert werden, da die Mehraufwendung für Essen und Getränke während einer Geschäftsreise abgesetzt werden können. Bei der Berechnung sollte deshalb die Reisedauer, das Zielland sowie die aktuell gültigen Pauschbeträge beachtet werden.

Eine ausführliche Liste mit allen ab dem 1. Januar 2024 gültigen Pauschbeträgen für internationale Reiskosten findet sich hier im Schreiben des Bundesministeriums der Finanzen.

Übernachtungskosten

Wenn ein Arbeitnehmer dienstlich innerhalb Deutschlands reist und in einer anderen Stadt übernachten muss, wird ihr eine Übernachtungspauschale in Höhe von 20 Euro erstattet. Dieser Betrag entfällt jedoch, wenn er die Möglichkeit hat, bei Freunden zu übernachten oder in einer Ferienwohnung seiner Familie zu übernachten. In solchen Fällen erlischt der Anspruch auf die Reisekostenpauschale innerhalb Deutschlands.

Fahrtkosten

Fahrtkosten fallen an, wenn Selbstständige nicht mit dem Firmenwagen unterwegs ist. Bei Reisen mit den öffentlichen Verkehrsmitteln, per Flugzeug oder mit einem Mietwagen ist die Reisekostenabrechnung relativ simpel. Hier kann einfach der exakte Wert der Quittung (oder des Tickets) als Ausgaben abgerechnet und für die Steuer abgezogen werden.

Falls das private Fahrzeug für geschäftliche Zwecke genutzt wird, dann können die finanziellen Aufwendungen für die betrieblichen Fahrten ebenfalls steuerlich abgesetzt werden. Wenn Freelancer beispielsweise regelmäßig zu Kunden fahren, lässt sich mithilfe der sogenannten Anfahrtspauschale ein guter Richtwert finden, mit denen die Kosten für die Anfahrt angerechnet werden können. Hierbei wird entweder die Kilometerpauschale (30 Cent/Kilometer) und ab dem 21. Kilometer (38 Cent/Kilometer) geltend gemacht oder ein exakter Wert berechnet. Um zu belegen, dass es sich dabei um Fahrtkosten für die Arbeit handelt, muss bei Geltendmachung der effektiven Kosten jedoch jeder zurückgelegte Kilometer dokumentiert und mit dem individuell berechneten Satz (Kosten des Wagens (Abschreibung, Zinsen, Versicherung, Reparaturen etc.) durch die jährlich gefahrenen Kilometer) berechnet werden. Hier bietet sich die Führung eines Fahrtenbuches an.

Bei der pauschalen Berechnung der Fahrtkosten gelten folgende Sätze:

- 30 Cent je gefahrenem Kilometer

- 38 Cent ab dem 21. Kilometer

- 20 Cent je gefahrenem Kilometer für andere Transportmittel (Motorrad, Motorroller, Mofa)

- 5 Euro pro Monat als Pauschalbetrag beim Fahrrad (mindestens 2 mal dienstlich verwendet)

Mehr Umsatz?

Mit den Daten der größten deutschsprachigen Plattform für Freelancer zu mehr Durchblick in der Preisgestaltung.

Reisenebenkosten

Reisenebenkosten sind alle Kosten, die nicht in die vorhergegangenen Kategorien fallen, die aber trotzdem die Auswärtstätigkeit betreffen. Die Ticketkosten für den Messeeintritt zum Beispiel, Parkgebühren, Kosten für die Nutzung des Internets im Hotel oder sonstige Services.

Wird kein offizieller Beleg ausgestellt, können Freiberufler sich selbst einen Beleg ausstellen. Darauf muss die Summe, alle Teilbeträge (beispielsweise Stückpreise), eine Begründung, das Datum sowie die Unterschrift des Freelancers vermerkt sein. Außerdem muss die Mehrwertsteuer deklariert und eine Erklärung, wieso der Beleg selbst geschrieben wurde, gegeben werden. Nur so können Reisenebenkosten für die Steuern eingereicht werden.

Wer öfter geschäftlich reist und bar bezahlt, für den lohnt sich eventuell das Führen eines Kassenbuchs. So werden Eigenbelege jeweils direkt und formrichtig erstellt.

Reisekosten mit Kunden abrechnen

Unternehmen Freiberufler im Auftrag eines Kunden eine Reise, so können diese Kosten ggf. an den Kunden weitergegeben werden. Wichtig ist, dass Freelancer dies im Vorfeld mit den Kunden besprechen. Erklärt sich der Kunde bereit, die anfallenden Kosten zu übernehmen, müssen sich Freiberufler für eine geeignete Abrechnungsmethode entscheiden. Hierfür gibt es drei Varianten:

- Die gesamten Aufwendungen für die Reise werden im Voraus berechnet und in den Preis mit einkalkuliert. Hierbei ist es wichtig, die zusätzlichen Kosten transparent aufzuführen und dem Kunden zu begründen. Dabei sollten die Kosten eher großzügig angesetzt werden, damit am Ende sicher alle Zusatzaufwendungen gedeckt sind und nicht nachverhandelt werden muss. Das mag am Ende zwar teurer wirken, bedeutet aber auch sehr viel weniger Papierkram. Diese Variante funktioniert am besten, wenn die Reisekosten überschaubar sind.

- Die Spesen und Auslagen am Ende in Rechnung stellen. Dabei fällt die Umsatzsteuer an.

- Die letzte Variante besteht darin, die Reisekosten einzeln vom Kunden bezahlen zu lassen. Freelancer führen in ihrer Buchhaltung erst die Auslagen auf und setzen diese dann durch die Erstattung des Kunden wieder auf null.

Fazit

Reisekosten fallen für Freelancer an, sobald sie sich aus beruflichen Gründen eine Auswärtstätigkeit ergibt. Die entstehenden Kosten werden in der Gewinn- und Verlustrechnung als Werbungskosten erfasst und fließen in die Steuererklärung mit ein. Wer Reisekosten aus den Kategorien Verpflegung, Übernachtung, Fahrten oder Nebenkosten geltend machen möchte, muss die Notwendigkeit, die Betrieblichkeit sowie die Ausgaben selbst belegen können. Genauigkeit lohnt sich hier besonders, denn nur, wenn das Finanzamt die Ausgaben anerkennt, können diese von der Steuer abgezogen werden. Da heutzutage insbesondere Freelancer immer öfter unterwegs sind, sei es zu Kunden oder zu wichtigen Partnern, ist es wichtig, sich umfassend mit der Abrechnung von Reisekosten zu beschäftigen. Nur so lässt sich von den steuerlichen Begünstigungen profitieren.